財務分析とは

財務分析は、企業の経営活動の内容や結果から会社の経営状態がどうなっているかを分析すること目的とします。

「自社」「取引先」「投資先」が財務分析対象となる会社になります。

ここでは、経営者が自社の財務状況がどうなっているかを客観的に判断するための愛表的な分析方法に焦点を当てて説明をしていきます。

収益性分析は、企業がどれだけ利益を生み出しているかを知るための財務分析手法です。利益の金額という絶対値ではなく、その比率を見ていくことで同業他社との客観的な比較も可能になります。

(1) 売上高総利益率

売上高営業利益率は、粗利と呼ばれるものあります。売上高に対して売上総利益が占める割合を表すものになります。仕入や製造原価を効率的に行う事をしているかの目安になります。

粗利(売上高総利益率)(%)=売上総利益÷売上高×100

(2) 売上高営業絵利益率

売上高李業利益率は、売上に対して営業利益が占める割合を表すものになります。本業でどのくらい儲けているかを示したものになります。営業利益の割合が小さい場合、もしくは、赤字になっている場合、①売上原価の見直し、つまり、仕入や製造原価などの見直し、②一般管理費や営業費等の経費の見直しをする必要があると考えます。

売上高営業利益率(%)=営業利益÷売上高×100

(3) 売上高経常利益率は売上高に対して経常利益が占める割合を表すものになります。会社が財務活動なども含めてどれだけ効率的に儲けているかを表す指標です。この指標も数値が大きいほど優良だと判断されます。

売上高経常利益率(%)=経常利益÷売上高×100

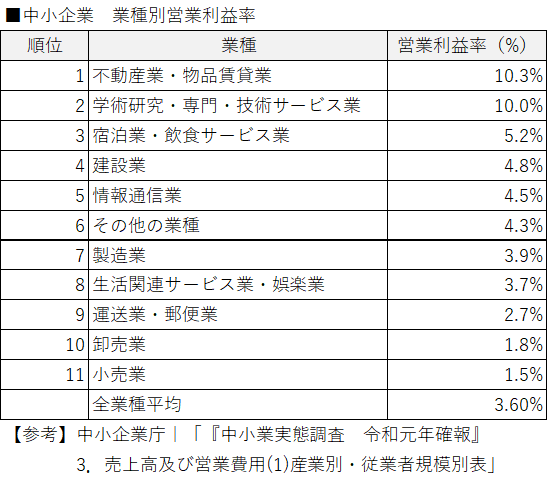

(4) 中小企業 営業利益率・経常利益率

中小企業庁から発表されている「『中小業実態調査 令和元年確報』から業種別の営業利益率、経常利益率は、以下になります。

不動産業・物品賃貸業や技術サービス業は、営業利益率が10%を超えています。などです。人件費の比率が多いビジネスであること、1つの取引で多くの利益を生み出していることが考えられます。

一方。小売業や卸売業は、1つの取引では利益が小さく、大量な取引をするので、営業利益率は低くても、取引量が多いことが多いので、営業利益額は大きくなります。

(5) 総資本事業利益率(ROA)

ROAは会社の資産が利益の獲得にどれだけ効率的に利用されているかを表す指標で、以下の計算式で求めることができます。

ROA(%)=当期純利益÷総資本×100

以下のついて考えてみましょう。

A社 当期純利益 1億円 総資産2億円

B社 当期純利益2億円 総資産10億円

A社のROAは、1億円÷1億円=1、B社のROAは、2億円÷10億円=0.2となります。A社の方が会社の資産を効率的に活用して利益を稼いでいることがわかります。

ROAが高くなる代表的な業種は、設備投資が少なくすむソフトウエアやIT産業が考えられます。機械等の設備が必要でないため、総資産の額は少なくなる傾向があるので、ROAは高くなる傾向があります。一方、製造業のように工場、機械設備のような資産が必要な業種は、総資産が大きくなるため、ROAは低くなる傾向があります。

(6) 自己資本純利益率(ROE:Return On Equity)

自己資本純利益率とは、自己資本利益率を指し、株主が拠出した資本(自己資本)を利用して、どの程度の利益を上げているかを示すものです。

この自己資本利益率は次の計算式で算定します。

ROE(%)=当期純利益÷自己資本(株主資本)×100

以下について考えてみましょう。

A社 当期純利益 1億円 自己資本1000万円

B社 当期純利益 2億円、自己資本1億円

A社のROEは、1億円÷1000万円=10、BのROEは、2億円÷1億円=2となり、A社の方が効率的に稼いでいるということになります。企業規模や業種によって効率的に稼いでいるかを見るものであると考えることができます。

安全性分析とは、会社の経営の安全性、つまり会社の短期および長期の支払能力を把握する分析です。代表的な4つの指標について説明をしていきます。

(1) 流動比率

流動比率とは、会社が短期(1年以内)に得られる現金預金と支払う現金預金を割合になります。短期的な支払能力を評価する指標になります。流動比率が高いほど支払能力は高いと判断されます。流動比率は200%以上が目安になります。

流動比率(%)=流動資産÷流動負債×100

(2) 当座比率

当座比率とは、流動資産の中でも現金預金、有価証券、売掛金といった換金性の高い資産と流動負債の割合を示したものになります。流動比率と比べ、換金性の高い当座資産に絞っているため、資金繰り状況を示すものと言われています。

当座比率は100%が目安となっているのは、手持ちの資金で1年以内に支払期限の債務が全て支払えることを意味しているからです。この比率が低下すると、資金繰りが厳しい懸念がでてきています。

当座比率の計算式:当座資産÷流動負債×100(%)

(3) 自己資本比率

自己資本比率は総資本(自己資本に他人資本である借入金などを加えたもの)に占める自己資本の比率を表すものです。自己資本比率が低い場合、運用されている資産が返済に充当される場合、負債の返済が優先されることから、自己資本の割合が大きいほど、長期的に安全性が高いと考えられます。

自己資本比率(%)=自己資本÷総資本×100

(4) 固定比率

固定比率とは、固定資産と自己資本の割合を示したものであります。固定資産に対する投資は、返済が不要である自己資本によって、どの程度行われているかを示しています。

固定資産は、会社が建物や機械などに投資を行い、長期間にわたって投下資金の回収を行っていきます。固定資産を取得する場合、自己資本で賄われるのが保守的な考えになりますが、ビジネスチャンスを逃してしまう恐れもあるため、借入金(負債)によって取得するため、自己資本と固定資産の割合を見ることで、資金的な危険性があるかどうかを判断するものになります。固定比率は100%以下であることが望ましいとされますが、装置産業では高くなる傾向があるため、業態も含めて検討する必要があります。

固定比率の計算式:固定資産÷自己資本×100(%)

(5) インスタント・カバレッジ・レシオ

インスタント・カバレッジ・レシオとは、会社が金利の支払い能力を判断するものです。会社の安定した事業からの利益(営業利益・受取利息・受取配当金)が、その企業が支払う必要とある支払利息・割引料の何倍有しているかを示すものです。つまり、安定した利息を支払うことができる収益力を有しているかどうかを判定することになります。インスタント・カバレッジ・レシオは、1以上が望ましこととなっています。1を下回ると、自己資金を取り崩しながら利息の支払いを行うこととなるため、経営としては非常に不安定になります。

インスタント・カバレッジ・レシオの計算式:(営業利益+受取利息+受取配当金)÷(支払利息+割引料)(倍)

生産性分析とは、企業の所有している「ヒト・モノ・カネ」などの経営資源をどれだけ効率的に活用できているかを表す財務分析の手法です。以下の指標によってその企業がどれだけ売上や付加価値の創出をできているかが把握できます。

(1) 労働生産性

労働生産性とは、一人の従業員がどれだけの付加価値を生み出しているか表す指標です。数値が高いほど労働力に対する生産性が高いことを表しています。

労働生産性(円)=付加価値÷平均従業員数

付加価値の計算は、以下で求めることができます。

付加価値=経常利益+人件費+賃借料+減価償却費+金融費用+租税公課

「1人当たり~」「時間当たり~」といった単位あたりでの生産性を見ることもできるため、「1人当たりの売上高」「1人あたりの営業利益」「1人当たりの経常利益」を算出し、人件費の何倍を稼いでいるかを見る指標で使用することが多く見受けられます。

(2) 資本生産性

資本生産性は投下した資本の生み出す付加価値額を表す指標です。投下資本の生産性をみることもできます。数値が高いほど生産性が高いことを表します。

資本生産性(円)=付加価値額÷総資本

成長性分析とは、企業の成長力を見る財務分析の手法です。過去の成長力だけでなく今後の成長性などの分析・予測をしていくときに使用します。

(1) 売上高増加率

売上高増加率は前期と比較して当期の売上高がどのくらい伸びたかを表す指標で、増収率とも呼ばれます。

売上高増加率(%)=(当期売上高-前期売上高)÷前期売上高×100

(2) 利益増加率

利益増加率は前期と比較して当期の利益(売上総利益、営業利益、経常利益、当期純利益)がどのくらい増えたかを表す指標で、増益率とも呼ばれる指標です。

利益増加率(%)=(当期利益-前期利益)÷前期経常利益×100

効率性分析とは、売上高を増加させるためにどれだけ投下資本を有効活用できているかを表す財務分析の手法です。

(1) 総資本回転率

総資本回転率は投下資本によってどれだけの売上高が生み出せているかを表す指標で、数値が高ければ高いほど投下資本に対して効率的に売上を生み出している状態です。

総資本回転率(回)=売上高÷総資本(期首と期末の平均)

(2) 棚卸資産回転率

棚卸資産回転率は、棚卸資産が売上高の獲得に有効的に活用できているかを表す指標で、数値が低いと棚卸資産の動きが鈍い在庫過剰の状態を表します。

棚卸資産回転率(回)=売上高÷棚卸資産(期首と期末の平均)